資金調達の為にファクタリングを利用したいが

「いまいち意味や仕組みがよくわからない」

「文章ばかりで説明されてもわかりづらい」

「文章ばかりで説明されてもわかりづらい」

とお困りのことでしょう。

そこでこちらのページではファクタリングの仕組みをわかりやすく図解しています。

ファクタリングの意味

ファクタリング(factoring)の語源はファクター(factor)からきています。

「要因」や「因子」などといった意味を持つ英単語ですが、商取引では「代理商(だいりしょう)」や「仲買人(なかがいにん)」といった意味合いで使われることが多いです。

ファクタリングの種類

ファクタリングには大きく分けると以下の2種類があります。

- 買取(型)ファクタリング

- 保証(型)ファクタリング

買取ファクタリングは、売掛債権をファクタリング会社に買い取ってもらうサービスです。

こちらを利用することによって、手数料は引かれてしまいますが、早期に現金を手にすることが出来ます。

保証ファクタリングは、売掛債権に保険を掛け、万が一の時にファクタリング会社との契約範囲内で相当額を受け取るためのサービスです。

こちらを利用することによって、保険料はかかりますが、取引先貸し倒れリスクを避けることが出来ます。

よって、資金調達の為に利用するファクタリングは買取ファクタリングのことです。

買取ファクタリングの仕組み

買取ファクタリングをさらに分けると以下の2種類があります。

- 3社間ファクタリング

- 2社間ファクタリング

これら2種類の仕組みを図解する前に融資との違いについて簡単にご説明します。

ファクタリングと融資の違い

一番大きな違いは、ファクタリングは借金・負債(借入金)ではないことです。

(あくまでも売掛債権を売却するという売買取引の為)

その為、審査に要する時間も短く早期に現金を手にすることが可能です。

ただ、ファクタリングの場合は、登記費用などの他に回収不能リスクもある分、手数料が高く設定されています。

ファクタリングと融資の違いを簡単に表にまとめると以下のようになります。

| 項目 | ファクタリング | 融資 |

| 負債 | NO | YES |

| 資金調達 | 早い | 遅い |

| 審査難易度 | 易い | 難い |

| 手数料 | 高い | 安い |

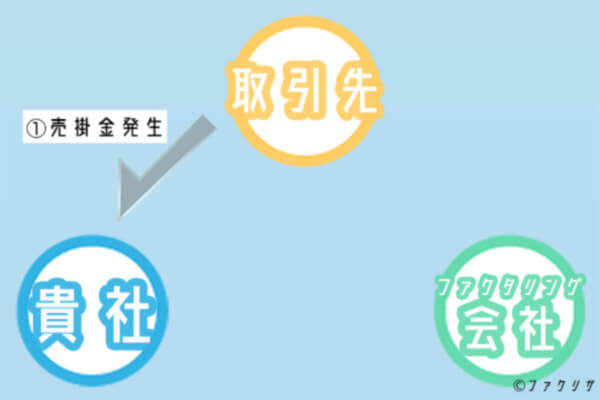

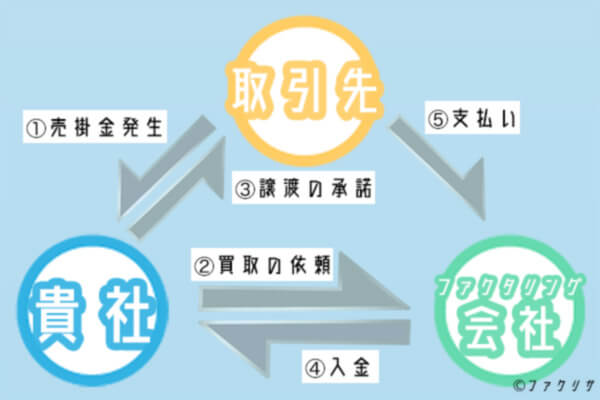

【わかりやすく図解】3社間ファクタリングの仕組み

ファクタリング契約の基本構造である3社間ファクタリングでは、ファクタリング契約において以下3社が関わります。

- あなたの会社

- あなたの会社の取引先

- ファクタリング会社

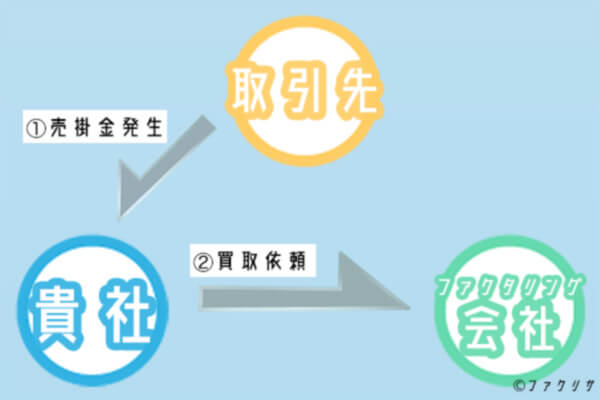

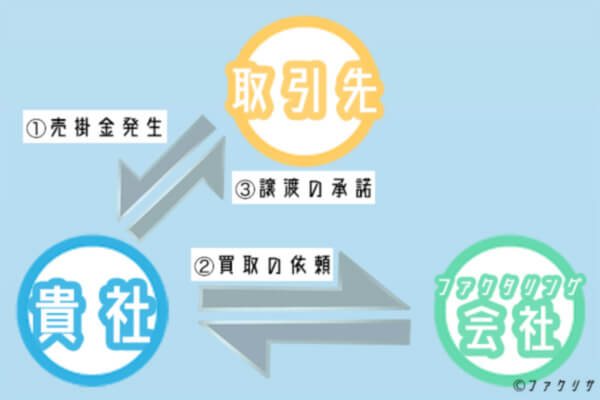

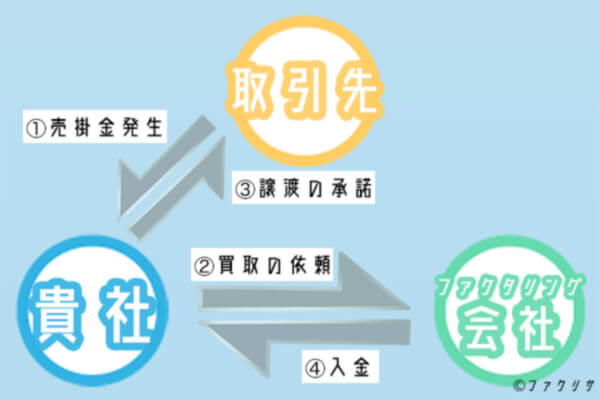

仕組みをわかりやすく順を追って図解していきます。

①あなたの会社が取引先に商品やサービスを提供することによって売掛金が発生

②ファクタリング会社に売掛金の買取を依頼

③取引先に売掛金の譲渡について承諾を得る

④ファクタリング会社に売掛金を売却し、手数料を引かれた状態で入金

⑤支払期日、取引先がファクタリング会社に売掛金の支払い

ファクタリング契約の基本構造である3社間ファクタリングの仕組みはこのようになっております。

※こちらはあくまでも基本的な仕組みです。

審査がもちろんありますし、ファクタリング会社によっては順番が前後したり、他の処理が発生する可能性があります。

審査がもちろんありますし、ファクタリング会社によっては順番が前後したり、他の処理が発生する可能性があります。

「一括ファクタリング」と呼ばれる決済事務を一括で行う決済システムについては以下記事でくわしく解説しています。

「診療報酬ファクタリング」については以下記事でくわしく解説しています。

「国際ファクタリング」については以下記事でくわしく解説しています。

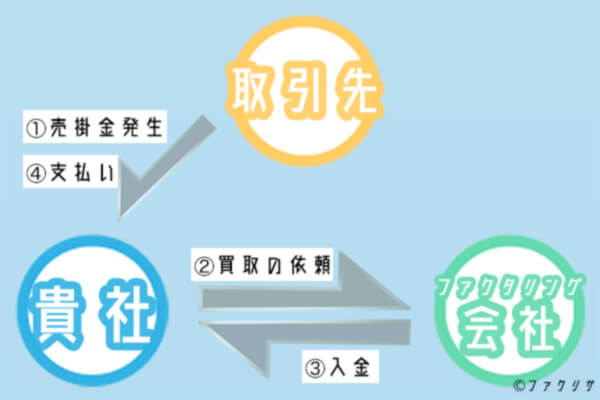

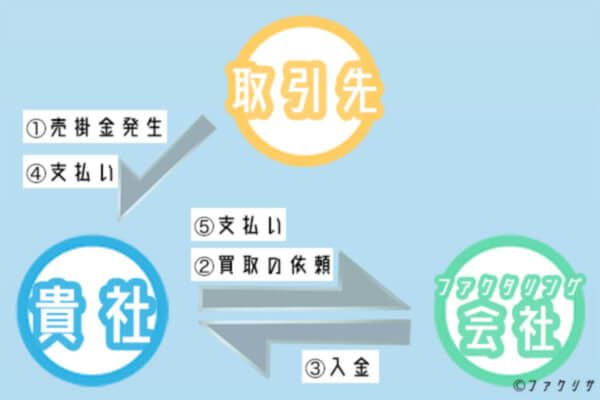

【わかりやすく図解】2社間ファクタリングの仕組み

取引先に承諾を得る必要がある3社間ファクタリングと違い、2社間ファクタリングでは、ファクタリング契約において以下2社が関わります。

- あなたの会社

- ファクタリング会社

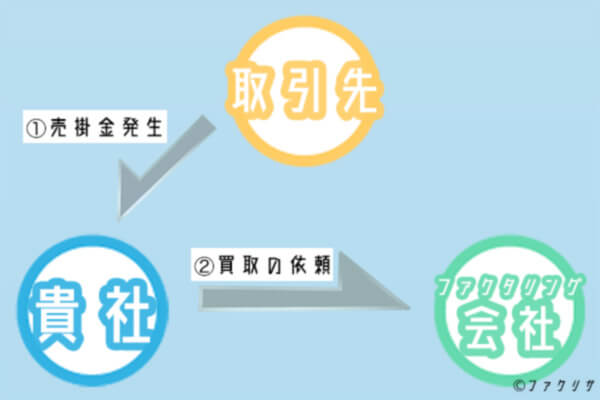

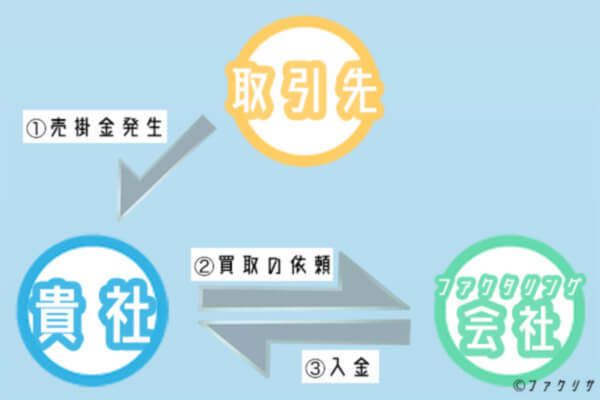

仕組みをわかりやすく順を追って図解していきます。

①あなたの会社が取引先に商品やサービスを提供することによって売掛金が発生

②ファクタリング会社に売掛金の買取を依頼

(ここまでは3社間ファクタリングと同じです)

③ファクタリング会社に売掛金を売却し、手数料を引かれた状態で入金

④支払期日、取引先から売掛金の支払いを受ける

⑤ファクタリング会社に売掛金の支払い

2社間ファクタリングではの仕組みはこのようになっており、3社間との大きな違いは取引先とファクタリング会社が繋がっていないことです。

これはファクタリングの利用を取引先に知られないと言い換えることができます。

※こちらはあくまでも基本的な仕組みです。

審査がもちろんありますし、ファクタリング会社によっては順番が前後したり、他の処理が発生する可能性があります。

審査がもちろんありますし、ファクタリング会社によっては順番が前後したり、他の処理が発生する可能性があります。

買取ファクタリングの利用シーン

買取ファクタリングを利用する主な理由は以下のようなものです。

fa-check急ぎで現金(キャッシュ)が必要

fa-check銀行や自治体融資が難しい

fa-check負債を増やしたくない

fa-check貸し倒れリスクを回避したい

fa-check銀行や自治体融資が難しい

fa-check負債を増やしたくない

fa-check貸し倒れリスクを回避したい

1つずつ具体的に紹介していきます。

急ぎで現金(キャッシュ)が必要

急な事業拡大の為や、仕入代金や給与支払などの運転資金が足りず、手元に現金(キャッシュ)が欲しい場合に利用されます。

融資に比べて現金化のスピードが早いファクタリングは、急ぎで資金調達したい場合に有効です。

銀行や自治体融資が難しい

銀行や自治体に融資を申し込んだが断られてしまったという会社も利用します。

税金の滞納や業績不振など、会社の信用問題で断られてしまった場合でも、売掛債権があればファクタリングを利用して現金化が可能です。

負債を増やしたくない

融資と違い、ファクタリングは借金・負債(借入金)ではありません。

その特徴からできれば負債を増やしたくないという会社も利用します。

貸し倒れリスクを回避したい

貸し倒れリスクの回避と聞くと、保証(型)ファクタリングを思い浮かべるかもしれません。

ですが、買取(型)ファクタリングにも貸し倒れリスクを回避する役割があります。

その理由は、一般的なファクタリング会社では「償還請求権」がない(ノンリコース)のが主流だからです。

※逆に償還請求権があることをウィズリコースと呼ぶ

fa-lightbulb-o

償還請求権とは

売掛金の支払いがされなかった場合に、その売掛金を売却した企業にファクタリング会社が支払いを請求することができる権利です。

買取ファクタリングのメリットデメリット

買取ファクタリングには様々な利用シーンがありますが、実際に利用する前にメリットとデメリットを把握しておく必要があります。

まず主なメリットは以下の3つです。

メリット

fa-check資金調達が早い

fa-check償還請求権がない場合が多い(ノンリコース)

fa-check保証人が不要

fa-check償還請求権がない場合が多い(ノンリコース)

fa-check保証人が不要

そして主なデメリットは以下の3つです。

デメリット

fa-check手数料が高い

fa-check売掛金以上の資金調達はできない

fa-check悪徳業社も存在する

fa-check売掛金以上の資金調達はできない

fa-check悪徳業社も存在する

買取ファクタリングの一般的なメリット・デメリットを紹介しました。

さらに3社間ファクタリングと2社間ファクタリングでのメリット・デメリットもわかりやすく表で比較します。

| 項目 | 3社間 | 2社間 |

| 手数料※ | 安い | 高い |

| 入金スピード | 遅い | 早い(最短即日) |

| 取引先(売掛先)に ファクタリング利用が |

知られる | 知られない |

| 売掛金売却後に管理が | 不要 | 必要 |

※3社間ファクタリングの手数料相場は1.0%~10.0%程度、2社間ファクタリングの手数料相場は10.0~30.0%程度

まとめ

融資と比較して資金調達の難易度が低くスピードも早いというメリットがある買取ファクタリング。

ただ、手数料が高いというデメリットもあります。

また、残念ながら悪徳業社も存在するので、ご利用前にリサーチが必要です。

お急ぎかと思いますので、当サイト「ファクリサ」を利用して効率よく貴社にあったファクタリング会社をお探しください。